کد خبر: ۴۹۶۴۰۲

ارسال نظر

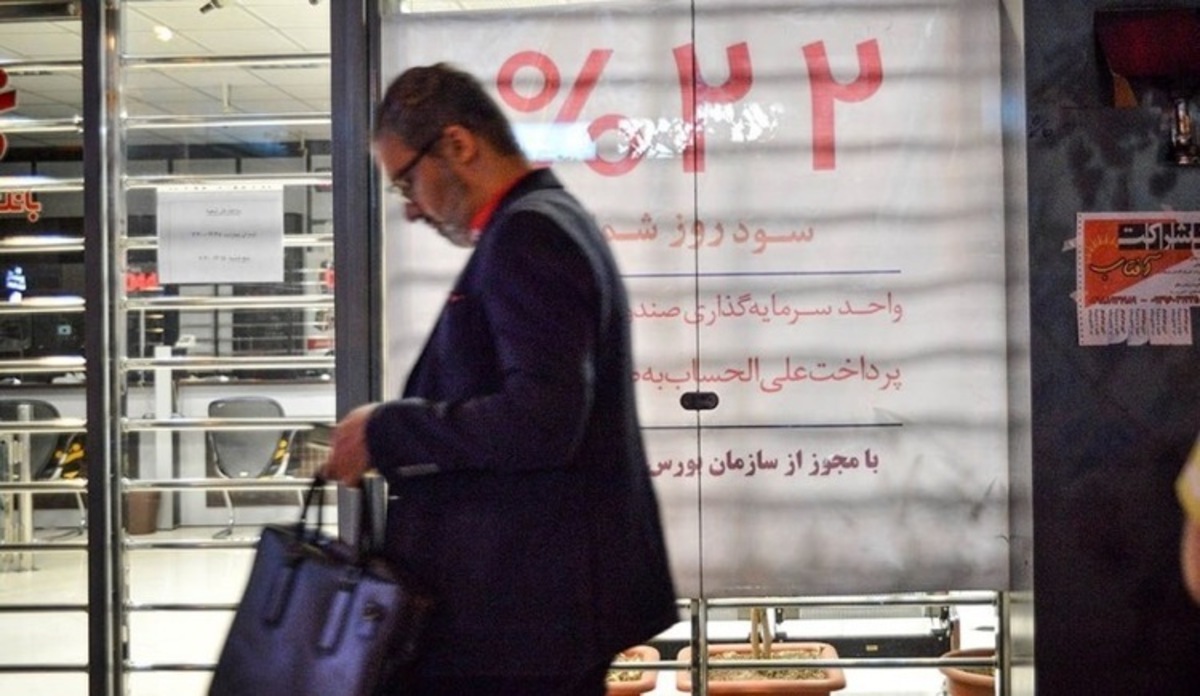

تعیین دستوری نرخ سود بانکی

نرخ سود چگونه باید تعیین شود؟

شقاقی با بیان اینکه تیم اقتصادی دولت آینده باید برروی کاهش تورم داشته باشد، یادآورشد: در صورتی که ما بتوانیم سه ناترازی نظام بانکی، بودجهای و تجاری خود را را اصلاح کنیم، آن زمان میتوانیم تورم را مهار کنیم، بنابراین اینکه ما بیاییم به صورت دستوری نرخ سود بانکی را کاهش دهیم، این جوابگو نیست بلکه باید با ارائه راهکارهای درست اقتصادی نرخ سود و نرخ تورم را مدیریت کرد، در غیراینصورت این موضوع میتواند معضلات و مشکلات فراوانی را به بار آورد، همانگونه که طی این چندین ساله با این مسائل روبرو بودهایم.

تاریخ انتشار: ۱۰:۳۷ - ۲۲ تير ۱۴۰۰

فرارو- در حال حاضر بر اساس آمار بانک مرکزی، نرخ سود شبکه بین بانکی، به ۱۷ درصد کاهش پیدا کرده، این موضوع یک سیگنال مهم هم برای بازار پول و هم بازار سهام محسوب میشود، در صورتی که سیر نزولی نرخ بهره بین بانکی ادامه یابد، این موضوع به طور قطع بر روی نرخ سود بانکی نیز اثر قابل توجهی را خواهد گذاشت.

به گزارش فرارو، برخی از کارشناسان مسائل پولی و بانکی معتقدند، در صورتی کاهش نرخ بهره در بازار بین بانکی میتواند منجر به کاهش سودهای بانکی شود که این کاهش پایدار و ادامه دار باشد. به عبارت دیگر، کاهش بلند مدت نرخ بهره بین بانکی، منجر به کاهش سود بانکی میشود.

از سویی گزارش جدید بانک مرکزی از عملکرد بازار بین بانکی، نشان میدهد که مانند ماههای قبل نرخ سود بین بانکی روند کاهشی را طی میکند و بر همین اساس این نرخ به کانال ۱۷ درصدی کاهش یافته است. کاهش نرخ سود بین بانکی که در ماههای پایانی سال ۱۳۹۸ و نیمه نخست سال ۱۳۹۹ موجب سرازیر شدن نقدینگی به سمت بازار سهام شده بود یکبار دیگر در ماههای اخیر تکرار شده است.

این در حالی است که هفته قبل نرخ سود بین بانکی در دامنه ۱۸.۱۲ درصدی در نوسان بود، ولی گزارش جدید بانک مرکزی از عملکرد بازار بین بانکی، نشان میدهد که مانند ماههای قبل نرخ سود بین بانکی روند کاهشی را طی میکند و برهمین اساس نیز وارد کانال ۱۷ درصدی شده است.

در واقع این برای سومین بار در تیرماه است که نرخ سود بانکی دستکاری شده و کاهش پیدا میکند. نرخ سود بین بانکی به نوعی منجر به «کشف نرخ سود» بانکها میشود. در واقع بانکها با این نرخ، تراز حسابهای خود را به تعادل میرسانند و به همین دلیل، میزان نرخ سود تسهیلات یا سپردهها نیز در همین مقدار به صورت تقریبی در نوسان است.

نرخ سود چگونه باید تعیین شود؟

نرخ سود چگونه باید تعیین شود؟وحید شقاقی شهری رئیس دانشکده اقتصاد دانشگاه خوارزمی در گفتگو با فرارو با تاکید بر اینکه تعیین نرخ سود تابعی از نرخ تورم است، اظهار داشت: زمانی که برای نرخ سود تصمیمگیری میشود باید به این موضوع توجه ویژه شود، به بیان دیگر در مورد تعیین نرخ سود باید نرخ تورم دوره جاری و همچنین تورم آینده یعنی تورمی که برای سال آتی هدفگذاری میشود توجه کرد، در چنین صورتی است که نرخ سود میتواند به صورت منطقی تعیین شود.

وی با تاکید بر اینکه در حال حاضر نرخ بهره واقعی در اقتصاد ایران ۲۲- درصد است، گفت: این موضوع میتواند موجب فساد باشد، زیرا یک گروه اقلیت سرمایهدار به دلیل ضعف نظارتی بانک مرکزی و مشکلاتی که در نظام بانکی وجود دارد، میتوانند منابع بانکی را به یغما ببرند، در این رابطه باید نرخ بهره متناسب با نرخ تورم تعیین شود، زمانی که بسیاری از افراد سرمایهدار و دارای نفوذ، بابهره ۱۸ درصدی تسهیلات دریافت میکنند، در همان زمان اخذ وام سود هنگفتی از دریافت این تسهیلات میبرند، زیرا که با توجه به نرخ تورم، هزینه تمام شده تسهیلات برای آنها بسیار به صرفه و سودآور است.

شقاقی با بیان اینکه تیم اقتصادی دولت آینده باید برروی کاهش تورم تمرکز داشته باشد، یادآورشد: در صورتی که ما بتوانیم سه ناترازی نظام بانکی، بودجهای و تجاری خود را اصلاح کنیم، آن زمان میتوانیم تورم را مهار کنیم، بنابراین اینکه ما بیاییم به صورت دستوری نرخ سود بانکی را کاهش دهیم، این جوابگو نیست بلکه باید با ارائه راهکارهای درست اقتصادی نرخ سود و نرخ تورم را مدیریت کرد، در غیر اینصورت این موضوع میتواند معضلات و مشکلات فراوانی را به بار آورد، همانگونه که طی این چندین ساله با این مسائل روبرو بودهایم.

این کارشناس مسائل اقتصادی اضافه کرد: در وهله اول ما باید با استفاده از ابزارهایی که در اختیار داریم نظامهای سه گانهای که به آنها اشاره شد، را جراحی کنیم، بعد از اینکه این عمل به با موفقیت انجام شد، آن زمان میتوان نرخ تورم را مدیریت کرد، در وهله دوم نیز با توجه به کاهش و مدیریت نرخ تورم میتوان نرخ سود را نیز به مرور کاهش داد.

شقاقی بیان کرد: این تنها راهکاری است که میتوان نرخ سود را به صورت اصولی و علمی هدایت کرد در غیر این صورت اگر قرار باشد همچنان نرخ سود و بهره بانکی به صورت دستوری تعیین شود، این موضوع باعث فساد خواهد شد و نفع این مسئله تنها به جیب اقلیتی سرمایهدار و دارای نفوذ خواهد رفت.

وی با انتقاد از عدم انضباط در نظام بانکی، خاطر نشان کرد: یکی از مشکلاتی که در نظام بانکی وجود دارد ناترازی بانکها است، بانک مرکزی باید نظارت دقیق، هوشمند و گسترده خود را بر روی بانکها اعمال کند و موسسات مالی که دارای تراز منفی شدیدی هستند، به آنها اجازه ندهد که تسهیلات بیحساب و کتاب اعطا کند، اگر ناترازی بانکها به مرور و با یک برنامه منسجم اصلاح شود، قدر مسلم نظام بانکی میتواند به ریل صحیح فعالیت بازگردد.