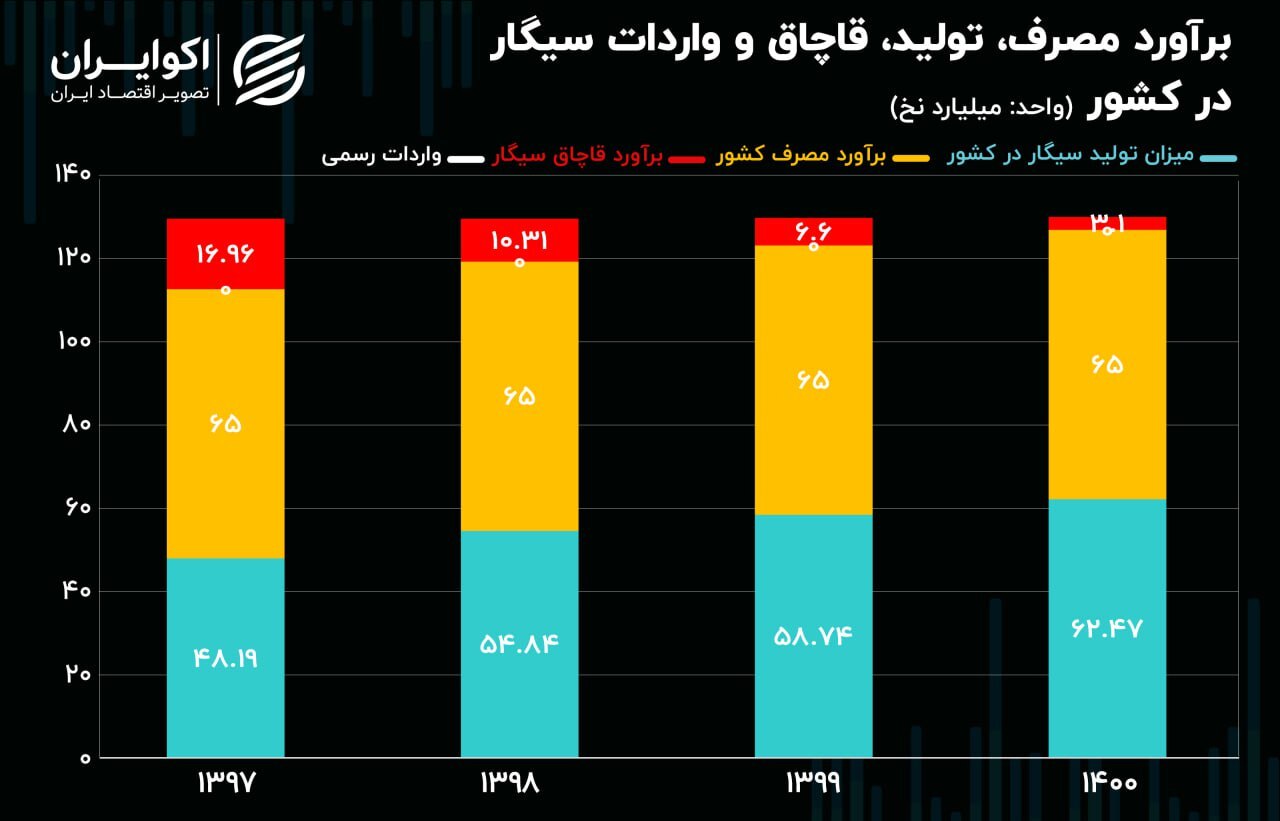

طبق آخرین گزارشها، برآورد مصرف سیگار در کشور طی سه سال اخیر 65 میلیارد نخ در هر سال بوده است. همچنین میزان تولید سیگار در کشور از 29 میلیارد نخ در سال 1393 به 58 میلیارد نخ در سال 99 و 62.5 میلیارد نخ در سال 1400 رسیده است.

اضافه شدن یک مالیات اضافه (علاوه بر مالیات بر ارزش افزوده) بر هر پاکت سیگار در قانون بودجه 1402 قطعا واکنشهای اجتماعی را در بر خواهد داشت. آیا سیاستگذاران تمام جوانب مثبت و منفی این موضوع را سنجیدهاند؟ مرکز پژوهشهای مجلس در گزارشی به بررسی این موضوع پرداخته است.

به گزارش اکوایران، در قانون بودجه سال 1402 مالیات دیگری در کنار مالیات بر ارزش افزوده سیگار و دخانیات بر هر پاکت سیگار و هر بسته تنباکو وضع شده است. بازوی پژوهشی مجلس در گزارشی به بررسی نرخ مالیات سیگار در سایر کشورها و مقایسه آن با ایران و همچنین اثرات این سیاستگذاری در مولفههایی مثل قاچاق و مصرف دخانیات پرداخته و پیشنهادهایی در این راستا ارائه کرده است.

مالیات بر سیگار در قانون بودجه 1402

مالیات بر سیگار و دخانیات از جمله مالیاتهای غیرمستقیم است که به نوعی مالیات بر مصرف محسوب میشود. اهمیت بررسی این موضوع از این حیث حائز اهمیت است که میزان این مالیات و تاثیر آن بر مولفههایی نظیر سلامت و بهداشت جامعه، کاهش مصرف سیگار و میزان قاچاق مواد دخانی، جامعه را با چالشهایی مواجه میکند.

نرخ مالیات بر سیگار داخلی در قانون مالیات بر ارزش افزوده مصوب سال 1400 به میزان 25 درصد تعیین شد که هر سال 5 درصد به آن اضافه میشود.

اما در سال جاری مالیات دیگری نیز اضافه شده، بطوریکه از ابتدای سال ۱۴۰۲ به قیمت خردهفروشی هر نخ سیگار تولید داخل با نشان ایرانی مبلغ 50 تومان، تولید داخل با نشان (برند) بینالمللی 100 تومان و هر بسته 50 گرمی تنباکوی قلیان داخلی 20 هزار تومان به عنوان مالیات اضافه و از هر نخ سیگار وارداتی مبلغ 800 تومان و هر بسته 50 گرمی تنباکوی قلیان وارداتی 35 هزار تومان بهعنوان حقوق ورودی دریافت میشود که در نهایت این درآمد مالیاتی در جهت بخش سلامت با اولویت احداث و تجهیز مراکز ناباروری و زایشگاههای دولتی، ورزش همگانی و ورزش بانوان هزینه میشود.

بررسی قاچاق و واردات سیگار در ایران

طبق آخرین گزارشها، برآورد مصرف سیگار در کشور طی سه سال اخیر 65 میلیارد نخ در هر سال بوده است. همچنین میزان تولید سیگار در کشور از 29 میلیارد نخ در سال 1393 به 58 میلیارد نخ در سال 99 و 62.5 میلیارد نخ در سال 1400 رسیده است.

تفاوت میزان تولید سیگار در کشور و میزان مصرف آن، نشاندهنده قاچاق این کالا است. براساس آخرین آمار، قاچاق سیگار در سالهای اخیر کاهنده بوده بطوریکه از حدود 7 میلیارد نخ در سال 99 به 3.1 میلیارد نخ در سال 1400 کاهش یافته است.

دادههای واردات روایتگر این موضوع است که حجم واردات سیگار در چهار سال اخیر نزدیک صفر بوده که این گزاره تحت تاثیر افزایش تولید سیگار و قوانین گمرک و تعرفه بالای واردات رخ داده است.

مقایسه قیمت سیگار و درآمد سرانه و نرخ مالیات سیگار در کشورهای منتخب و ایران

طبق بررسی و محاسبات صورت گرفته، مشاهده میشود که قیمت سیگار در اسپانیا و پرتغال یکسان است اما درآمد سرانه متفاوت است. همچنین درآمد سرانه در هند و لبنان پایینتر از ایران است ولی قیمت سیگار در این کشورها بالاتر از ایران است.

بنابراین وضع مالیات و تنظیم قیمت سیگار بیش از آنکه به درآمد سرانه بستگی داشته باشد تحت تاثیر شرایط ساختاری، نحوه مدیریت قاچاق، شاخص سلامت، ذائقه مردم و نیاز آن کشور به درآمد مالیاتی بستگی دارد.

در کشورهای اروپایی، مالیات غیرمستقیم بر کالاهایی مثل سیگار، قابل ملاحظه است اما در کشورهای آمریکایی تاکید بر مالیات بر درآمد و مالیات مستقیم است. بنابراین آنچه بر نرخ مالیات و قیمت سیگار در یک کشور تاثیر میگذارد، به تصمیم سیاستگذار و توانایی دستگاه اجرایی در تامین بودجه کشور از درآمدهای مالیاتی بستگی دارد.

بررسی نرخ مالیات بر سیگار (نسبت مالیات به قیمت سیگار) در ایران و سایر کشورهای منتخب حاکی از آن است که بیشترین نرخ مالیات بر سیگار در انگلستان 91.6 درصد و کمترین نرخ نیز در کشور غنا 16.1 درصد ثبت شده است. در ایران این نرخ برای سیگارهای تولید داخل 32 درصد و برای سیگارهای تولید داخل با برند بینالمللی 47 درصد است.

بررسی آثار افزایش مالیات سیگار بر قاچاق

افزایش شدید مالیات دخانیات (بیش از افزایش سالیانهای که در قانون مالیات بر ارزش افزوده اتفاق میافتد)، نخست افزایش قاچاق دخانیات را در پی دارد و در ادامه فقدان زیرساخت لازم برای رصد اطلاعات کالا و مبادلات مالی، گستردگی مرزهای آبی و خاکی کشور و شرایط خاص کشورهای همسایه و به صرفه بودن قاچاق (وزن پایین و قیمت بالای سیگار) موجب تشدید قاچاق خواهد شد.

بررسی ابعاد اثر مالیات بر سیگار و دخانیات در کاهش مصرف

سیگار یک کالای کمکشش است و طبق ادبیات اقتصادی، افزایش مالیات بر سیگار بر کاهش مصرف اثر ندارد و افراد سیگاری که عادت به استعمال مداوم دارند بهراحتی مصرفشان را کاهش نمیدهند، بلکه سیگار ارزانتر یا قاچاق را جایگزین مصرف قبلی خود میکنند.

بنابراین میتوان گفت مالیات بر سیگار بیشتر از آنکه روی افراد سیگاری اثر بگذارد، با ایجاد انگیزه منفی، استعمال دخانیات را در آینده برای افراد غیرسیگاری کم میکند.

مطالعات صورت گرفته نشان میدهد اثر مالیات بر دخانیات در کاهش مصرف در بلندمدت بیشتر است و در کوتاهمدت اثر کمی دارد. بطور مثال درحالیکه طی سال 97 قیمت سیگار دو برابر شد، اما مصرف کاهش پیدا نکرد.

بررسی تجارب جهانی حاکی از آن است که میزان موفقیت سیاست قیمتی در کاهش مصرف به میزان توانایی آن کشور در کنترل قاچاق بستگی دارد؛ پس اگر کشور توانایی مقابله با قاچاق را نداشته باشد، دخانیات ارزان قاچاقی به سهولت جایگزین دخانیات رسمی مشمول مالیات میشود و سیاست قیمتی در کاهش مصرف با شکست مواجه خواهد شد.

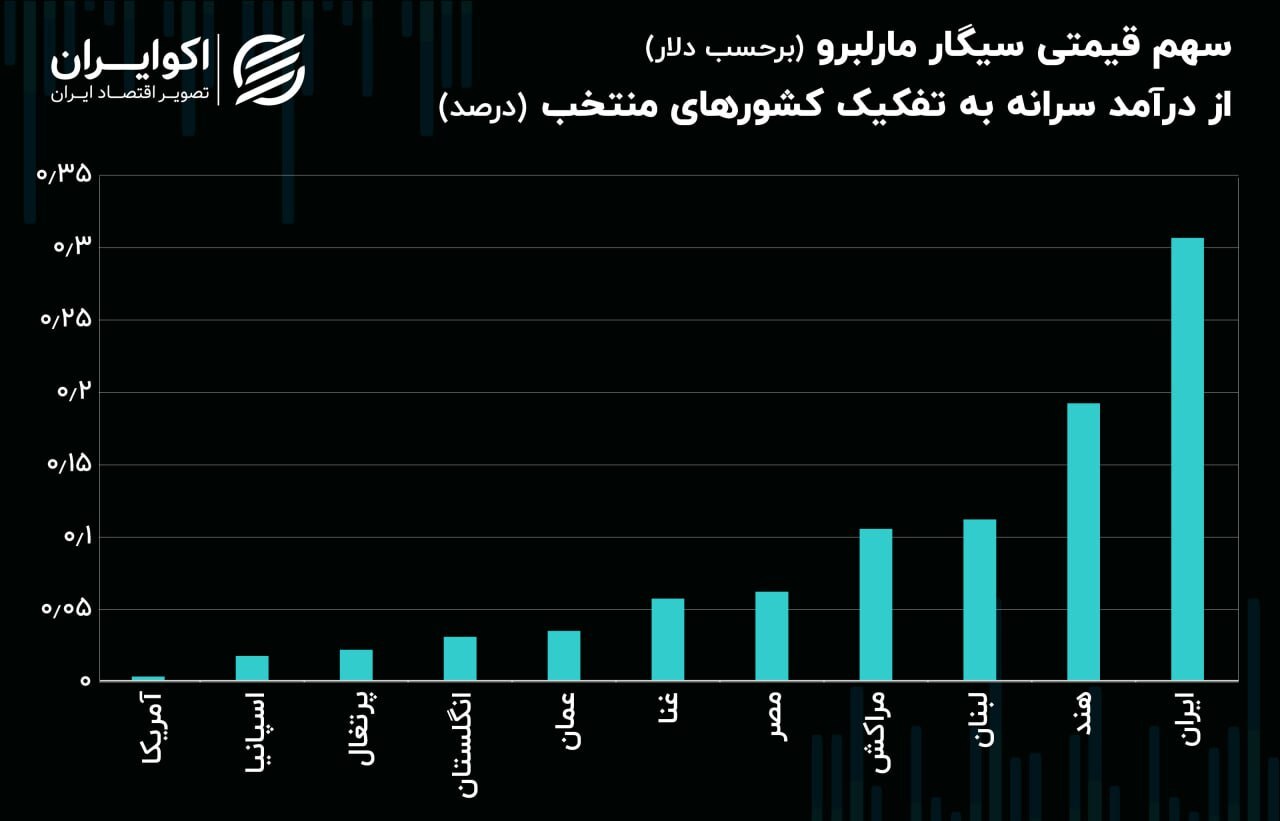

مقایسه سهم قیمت سیگار از درآمد سرانه در ایران و کشورهای منتخب

بر اساس دادههای اعلام شده در این گزارش میتوان سهم قیمت سیگار با برند مارلبرو را از درآمد سرانه ایران و کشورهای منتخب بررسی و تحلیل کرد.

برای محاسبه این سهم، نسبت قیمت سیگار به دلار آزاد را بر درآمد سرانه دلاری کشورهای مختلف برآورد کردهایم. محاسبات حاکی از آن است که سهم قیمتی سیگار از درآمد سرانه در ایران 0.3 درصد بوده است که بیشترین سهم را در مقایسه با سایر کشورها به خود اختصاص داده است.

در مقابل مشاهده میشود این سهم در آمریکا معادل 0.003 درصد بوده و کمترین مقدار را رقم زده است.

اگرچه افزایش مالیات بر سیگار، افزایش قیمت سیگار را به دنبال دارد؛ اما بررسی سهم قیمت سیگار از درآمد سرانه ایرانیها نشان میدهد با اینکه این سهم در مقایسه با سایر کشورها بیشتر بوده اما کاهش مصرف آن چشمگیر نبوده است. بر این اساس میتوان گفت مالیات سیگار به هدف «کاهش مصرف» اصابت نکرده است.

ارائه پیشنهادهای سیاستی مرکز پژوهشهای مجلس

مرکز پژوهشهای مجلس پس از تحلیل و بررسی مالیات بر دخانیات، پیشنهاداتی را ارائه داده است:

در قدم نخست، سیاستگذاران به جای اینکه بیایند مقدار ثابتی مالیات بر هر نخ سیگار دریافت کنند، باید درصدی از قیمت را به عنوان مالیات اضافی بر سیگار تعیین میکردند.

در قدم دوم، برای افزایش مالیات سیگار ابتدا لازم است قانون سامانه مودیان و پایانههای فروشگاهی و قانون مبارزه با پولشویی دربانکها اجرا شود تا هرگونه قاچاق سیگار به صفر برسد؛ زیرا ممکن است این سیاست در بخش قاچاق پیامد خوبی نداشته باشد و حتی منجر به واکنشهای اجتماعی شود.

مالیات تعیینشده برای سیگار در سالهای آینده، بیش از این مقدار اضافه نشود زیرا تبعات منفی و اقتصادی را به دنبال خواهد داشت. همچنین پیامد افزایش 5 واحد درصدی مالیات بر ارزش افزوده سیگار و اثر مالیات اضافی بر دخانیات در قانون بودجه 1402 بر شاخصهای سلامت (مصرف، قاچاق، تولید دخانیات) بررسی شود ونتایج آن برای تصمیمگیریهای آینده به کار گرفته شود.